ARM 인수작업 … 반도체 설계 매력적이지만, 덥석 안기 어려운 현실

ARM 인수작업 … 이재용 삼성전자 부회장이 이번 유럽 출장 중 영국 팹리스(반도체 설계기업) ARM 인수 작업에 나설 것이란 관측이 나오고 있는 가운데 반도체업계에서는 현실적으로 추진이 쉽지 않을 것이란 의견에 힘이 실린다.

삼성전자와 SK하이닉스 등 국내 반도체 기업들이 탐낼 수 있는 충분히 매력적인 매물이기는 하지만 인수가 현실적으로 어렵고 기존 사업과의 시너지 창출도 쉽지 않다는 이유에서다.

최근 영국 ARM 인수에 관심을 갖고 있는 글로벌 반도체 관련 기업들은 국내에서는 삼성전자와 SK하이닉스, 해외에서는 미국 퀄컴과 인텔 등으로 요약된다.

앞서 엔비디아는 ARM 인수를 직접 추진하기도 했지만 반독점 문제로 무산된 바 있다.

[ 킹달러 시대 투자 , 달러 베팅 불타기는 늦은감 , 킹달러 수혜주 찾아볼까? ]

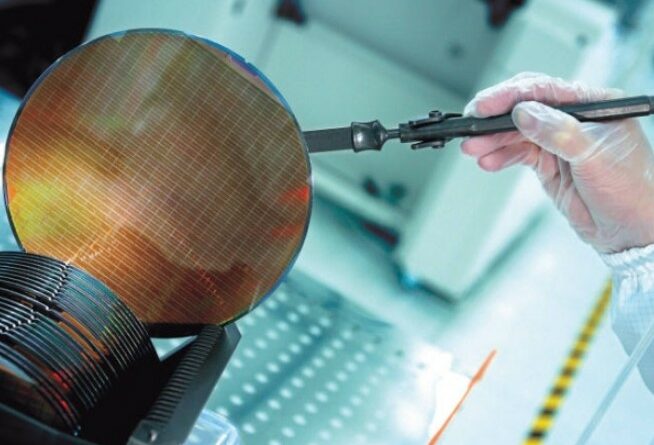

ARM은 1990년 설립된 영국 반도체 설계자산(IP) 기업이다.

스마트폰 두뇌 역할을 하는 핵심 부품인 모바일 애플리케이션 프로세서(AP)와 그래픽처리장치(GPU) 등의 설계, 라이선스 판매를 주력으로 하는 사업 구조다.

세계적인팹리스들이 ARM에 로열티(수수료)를 지급하고 ARM의 설계구조를 이용해 제품을 만든다.

ARM 인수는 한국 반도체 산업의 대표적 약점 중 하나인 반도체 설계를 보완할 수 있는 핵심 열쇠로 꼽힌다.

메모리반도체, 특히 설계, 패키징 및 후공정은 약하고 제조에만 강한 한국 반도체 산업이

균형있는 발전을 하기 위해서라도 한국의 대표적인 반도체 기업인 삼성전자, SK하이닉스 등이 인수를 추진해야 한다는 목소리가 커지고 있다.

이 부회장이 유럽 출장길에 오를 때마다 영국 ARM 인수 가능성이 끊임없이 나오는 배경이기도 하다.

박정호 SK하이닉스 대표이사 부회장은 올 초 주주총회에서 ARM 지분 확보를 고려하고 있다고 공개 발언하기도 했다.

하지만 반도체업계에서는 국내 기업의 ARM 인수가 현실적으로 어려울 것이라는데 무게를 싣고 있다.

특히 삼성전자의 경우 반도체 설계기업들을 주요 고객으로 하고 파운드리(반도체 위탁생산) 사업을 하기 때문에

ARM 인수로 당장 얻을 수 있는 실익이 크지 않다는 것이다.

ARM에 로열티를 지급하고 반도체를 설계하는 글로벌 팹리스들이 기밀 노출을 부담스러워해 삼성전자 고객군에서 이탈할 수 있다.

반도체 설계를 위해 ARM에 지급하던 로열티를 삼성전자에 지급해야 하는 상황이 생기는 것도 고객사 입장에서는 부담이 될 수 있는 부분이다.

한 업계 관계자는 “삼성전자가 ARM을 인수할 경우 고객사와의 이해충돌 문제가 발생할 수도 있다”며

“팹리스들이 삼성을 부담스러워할 수 있는 부분”이라고 설명했다.

ARM 인수작업

◆반독점규제 넘을 수 없는 벽= 독과점 문제도 ARM 인수합병 추진 과정에서 풀기 어려운 숙제다.

실제로 미국 엔비디아는 ARM을 인수하려 했다가 미국 연방거래위원회(FTC)와 영국 경쟁시장청(CMA) 등 경쟁 당국이 반대표를 던지면서 무산됐다.

영국 정부는 ARM이 외국의 동종 기업에 인수되는 것을 산업 기술 유출, 국가 안보 문제로 간주하고 있다.

ARM 설립자인 헤르만 하우저가 보리스 존슨 전 영국 총리에 거부권 행사를 요청했을 정도다.

2016년 ARM을 인수했던 소프트뱅크는 엔비디아 딜이 무산된 뒤 인수합병(M&A)이 아니라

내년 3월을 목표로 기업공개(IPO)를 추진하는 쪽으로 방향을 틀었을 정도로 업계에서는 ARM M&A가 쉽지 않다고 보고 있다.

글로벌 반도체 관련 기업들이 ARM 인수에 관심을 표현하면서 최근 급등한 몸값도 인수 매력도를 낮추는 요인으로 지목된다.

엔비디아가 ARM 인수를 추진했을 당시만 해도 ARM 인수가는 400억달러(약 54조8400억원) 수준이었지만 최근에는 600억달러가 거론될 만큼 몸값이 급등했다.